1 – Les nouveautés fiscales pour les particuliers

Cette loi de finances pour 2020 ne manque pas de bonnes nouvelles pour les particuliers. Voici une liste non exhaustive des principales mesures entrant en vigueur cette année.

- Baisse de l’impôt sur le revenu

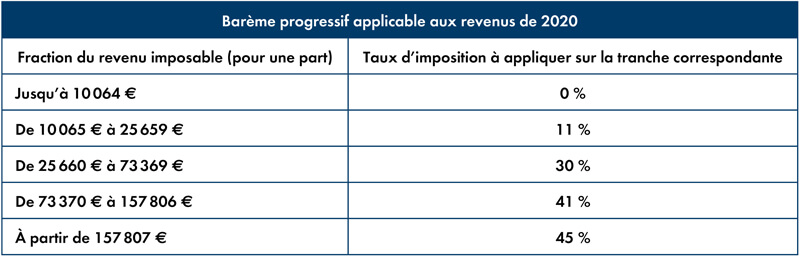

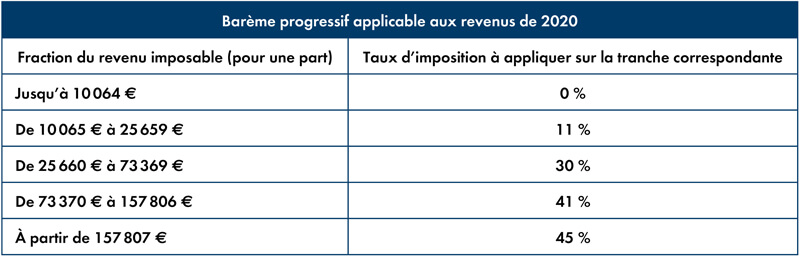

L’impôt sur le revenu est calculé selon un barème progressif comportant cinq tranches d’imposition de 0 % à 45 %, selon le niveau des revenus.

Ce barème a été modifié afin de faire baisser l’impôt des ménages les plus modestes. La tranche à 14 % est ramenée à 11 % et le plafond de la tranche à 30 % est abaissé (voir tableau ci-dessous).

Pas de changement pour les contribuables imposés dans les tranches à 41 % ou 45 %.

À noter : les contribuables dont l’impôt va baisser ont pu constater que leur taux de prélèvement à la source tient compte de l’évolution.

Source : www.service-public.fr

- Suppression progressive de la taxe d’habitation

La taxe d’habitation sur les résidences principales est supprimée en 2020 pour les 80 % des ménages les plus modestes.

Pour les 20 % restants, la réforme va se faire par étapes : gel des taux en 2020, – 30 % en 2021, – 65 % en 2022 et suppression en 2023.

Les contribuables mensualisés doivent penser à faire les démarches pour arrêter le prélèvement ou pour le moduler, afin de n’avoir plus que la redevance audiovisuelle à payer.

À noter : un mécanisme de compensation “à l’euro près” est annoncé par le gouvernement pour les collectivités locales qui bénéficiaient jusqu’à présent du montant de cet impôt local.

- Baisse de la contribution à l’audiovisuel public

Même symbolique, toute baisse de taxe est bonne à prendre. C’est le cas du montant de la contribution à l’audiovisuel public (aussi appelée redevance audiovisuelle) qui est diminué de… 1 € en 2020. Cette taxe passe à 138 € en métropole et à 88 € dans les départements d’outre-mer.

- Déclaration des revenus simplifiée

Depuis cette année, les contribuables dont la déclaration de revenus pré-remplie ne nécessite ni complément, ni rectification n’ont plus de formulaire à remplir. Le fait de ne pas déclarer vaudra confirmation tacite des informations pré-remplies par l’administration fiscale.

- Transformation du crédit d’impôt pour la transition énergétique (CITE)

Le crédit d’impôt pour la transition énergétique (CITE) était destiné aux propriétaires ou locataires effectuant des travaux dans leur résidence principale, visant à économiser l’énergie (isolation thermique, installations de chauffage plus performantes…).

Il est remplacé par une prime, réservée uniquement aux propriétaires du logement et disposant de faibles ressources. Pour les autres, le CITE est encore applicable en 2020, mais les dépenses prises en compte sont limitées : système de charge pour véhicule électrique, dépenses d’isolation thermique des parois opaques.

- Aménagements pour certains dispositifs d’investissement immobilier locatif

Plusieurs “niches fiscales” permettent d’investir dans l’immobilier à vocation locative en réduisant ses impôts : le dispositif Cosse ancien, le dispositif Pinel-Denormandie et le dispositif Malraux.

Ces trois mesures sont prorogées par la loi de finances, mais avec des aménagements :

– le dispositif Cosse est prolongé jusqu’au 31 décembre 2022 et conditionné par le respect d’un niveau de performance énergétique fixé par arrêté ;

– le dispositif Pinel-Denormandie est prolongé jusqu’au 31 décembre 2022 et étendu puisqu’il est désormais possible d’une part d’investir en dehors des centre-villes, d’autre part de réaliser des travaux d’amélioration (et plus seulement des travaux de rénovation) ;

– le dispositif Pinel “classique” sera réservé, à partir du 1er janvier 2021, aux seules acquisitions de logements situés dans des bâtiments d’habitation collective (sont donc exclus les logements individuels ou pavillonnaires.

- Modification du statut de loueur en meublé

Attention, un loueur en meublé n’a plus besoin d’être inscrit au Registre du Commerce et des Sociétés (RCS) pour être considéré comme professionnel. Sont concernés les personnes qui perçoivent plus de 23 000 € de loyers de leurs locations meublées et pour lesquelles ces loyers sont supérieurs à leurs autres revenus d’activités ou à leurs pensions de retraites.

À noter : le statut de loueur en meublé professionnel permet d’imputer des déficits sur son revenu global.

Toutefois, il est soumis aux cotisations sociales (de 20 % à 43 %, avec une cotisation minimum de 1 127 € pour 2019), en lieu et place des prélèvements sociaux à 17,2 %.

- Durcissement du malus automobile

À l’inverse de toutes les mesures que nous venons de citer, en voilà une qui ne va pas plaire aux Français attachés à leur voiture : depuis le 1er janvier 2020, le malus automobile est considérablement durci, le tour de vis s’appliquant à tous les niveaux de la grille en vigueur.

Le nouveau malus s’applique en effet dès 110 g. CO2/km, avec un plafond porté de 12 500 euros à 20 000 euros (pour les émissions supérieurs à 184 g. CO2/km).

- Changement dans les anciens contrats d’assurance vie

Les contrats souscrits avant 1983 (les plus anciens), bénéficiaient auparavant d’un régime fiscal dit avantageux en cas de rachat. De fait, les gains occasionnés étaient exonérés d’impôt sur le revenu.

Désormais la nouvelle loi de finances met un terme à ce régime puisque les contrats seront soumis au régime de droit commun des contrats de plus de huit ans.

2 – Les nouveautés fiscales pour les entreprises

Les entreprises sont également concernées par cette loi de finances pour 2020. Voici quelques mesures votées par le Parlement.

- Baisse du taux de l’impôt sur les sociétés

Engagée en 2018, la baisse du taux de l’impôt sur les sociétés se poursuit en 2020 pour toutes les entreprises, mais avec un calendrier différencié selon la taille de l’entreprise.

Ainsi, pour les entreprises dont le chiffre d’affaires est inférieur à 250 millions d’euros, le taux est ramené à 28 % pour les exercices ouverts à compter du 1er janvier 2020. Il passera ensuite à 26,5 % n 2021 et à 25 % en 2022.

- Modification du dispositif de l’apport-cession

Le propriétaire des titres d’une société qui les apporte à une holding bénéficie, dans certaines conditions, d’un report d’imposition de la plus-value latente jusqu’à la vente de cette holding.

Si, avant la vente, il donne ces titres à ses enfants, ceux-ci doivent les conserver durant un certain temps pour que la plus-value constatée à l’origine disparaisse définitivement.

Le délai était de 18 mois, il passe à 5 ans (voire 10 ans en cas de réinvestissement dans des structures de capital- investissement).

- Création d’un système de bonus-malus pour lutter contre les contrats courts

Un système de bonus-malus est mis en place pour inciter les entreprises à proposer des CDI ou des CDD plus longs, plutôt que des contrats très courts.

Plus le nombre de salariés inscris à Pôle emploi après avoir travaillé dans une entreprise est important par rapport à son effectif, plus elle paiera de cotisations employeur à l’assurance chômage.

Plus ce nombre est faible, moins elle paiera de cotisations. Sont concernées les entreprises de plus de 11 salariés, dans 7 secteurs, dans un premier temps.

- Baisse des dérogations sur la TICPE

La loi de finance pour 2020 supprime progressivement les tarifs réduits de la taxe intérieure de consommation sur les produits énergétiques (TICPE) pour les carburants qui ne sont pas utilisés pour les véhicules sur route, sauf secteur agricole (travaux publics par exemple).

Elle diminue également le remboursement de la TICPE applicable au transport routier de marchandises.

- Réduction d’impôt au titre du mécénat

Le taux de la réduction d’impôt au titre du mécénat passe de 60 % à 40 % pour les versements supérieurs à 2 millions d’euros. Le taux de 60 % est maintenu pour les dons en faveur des personnes en difficulté (repas, logement, soins) quel que soit leur montant.